Você já se perguntou por que algumas pessoas conseguem alcançar seus objetivos financeiros enquanto outras vivem sempre no aperto? A diferença muitas vezes está em uma ferramenta simples, mas poderosa: o planner financeiro.

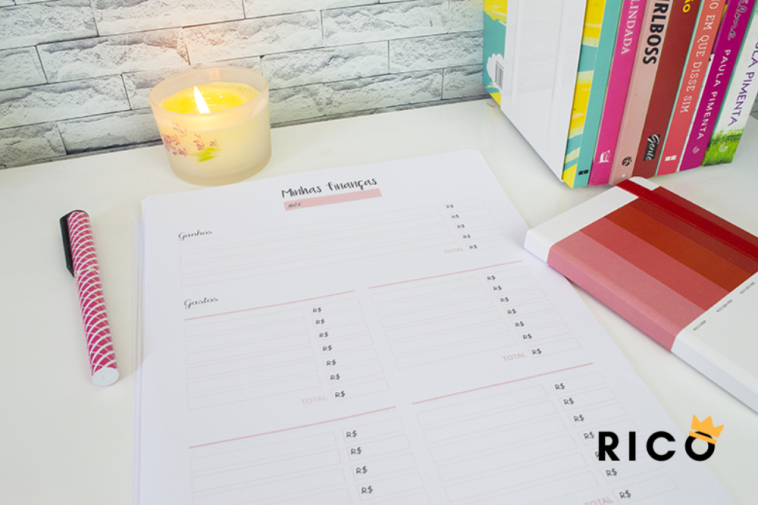

Esse recurso é muito mais que uma simples planilha de gastos. É um sistema completo de organização que permite visualizar, controlar e planejar sua vida financeira de forma estratégica. Com ele, você transforma números confusos em informações claras que guiam suas decisões.

Este guia completo do site Muito Rico vai ensinar tudo o que você precisa saber para criar e usar um planner financeiro eficaz, desde os primeiros passos até estratégias avançadas para maximizar seus resultados. Confira!

Por que você precisa de um planner financeiro

Controle total sobre suas finanças

Sem um controle adequado, é impossível saber para onde vai seu dinheiro. O planner financeiro oferece uma visão panorâmica de suas receitas e despesas, permitindo identificar padrões de gastos e oportunidades de economia que passariam despercebidos.

Planejamento estratégico

Com um planner bem estruturado, você pode projetar cenários futuros, definir metas realistas e criar estratégias para alcançá-las.

Seja para quitar dívidas, fazer uma viagem ou comprar a casa própria, ter um plano claro aumenta significativamente suas chances de sucesso.

Redução do estresse financeiro

A ansiedade financeira diminui drasticamente quando você tem clareza sobre sua situação. Saber exatamente quanto ganha, quanto gasta e quanto pode economizar traz tranquilidade e confiança nas decisões.

Como criar seu planner financeiro em 5 passos

Passo 1: defina seus objetivos financeiros

Antes de começar a organizar números, estabeleça metas claras. Objetivos específicos e mensuráveis mantêm você motivado e direcionam suas escolhas financeiras.

Objetivos de curto prazo (até 1 ano):

- Criar uma reserva de emergência

- Quitar o cartão de crédito

- Economizar para uma viagem

Objetivos de médio prazo (1 a 5 anos):

- Comprar um carro

- Fazer um curso de especialização

- Dar entrada em um imóvel

Objetivos de longo prazo (acima de 5 anos):

- Comprar a casa própria

- Criar um fundo para aposentadoria

- Investir na educação dos filhos

Passo 2: escolha a ferramenta ideal

Você pode criar seu planner usando diferentes ferramentas:

- Excel ou Google Sheets: oferecem flexibilidade total e são gratuitos. Ideais para quem gosta de personalizar.

- Aplicativos específicos: como GuiaBolso, Organizze ou Mobills. São práticos e sincronizam automaticamente com bancos.

- Caderno físico: para quem prefere escrever à mão. Funciona bem para acompanhamento diário.

Passo 3: estruture seu planner

Um planner eficaz deve conter as seguintes seções:

Receitas:

- Salário líquido

- Rendas extras (freelances, aluguéis, etc.)

- Rendimentos de investimentos

- Outras fontes de renda

Despesas fixas:

- Moradia (aluguel, financiamento, condomínio)

- Alimentação básica

- Transporte

- Seguros

- Assinaturas e mensalidades

Despesas variáveis:

- Lazer e entretenimento

- Roupas e acessórios

- Gastos médicos eventuais

- Presentes e imprevistos

Investimentos e poupança:

- Reserva de emergência

- Investimentos de curto prazo

- Investimentos de longo prazo

- Previdência privada

Passo 4: registre todos os movimentos

A disciplina de anotar cada entrada e saída de dinheiro é fundamental. Isso inclui:

- Compras no cartão de débito e crédito

- Saques em dinheiro

- Transferências bancárias

- Pagamentos via PIX

- Pequenas despesas em dinheiro

Mantenha recibos, notas fiscais e comprovantes organizados. Muitos aplicativos permitem fotografar os recibos para facilitar o controle.

Passo 5: analise e ajuste regularmente

Reserve um momento semanal para revisar seu planner. Analise:

- Se você está cumprindo o orçamento estabelecido

- Onde estão os maiores gastos

- Quais categorias podem ser otimizadas

- Se você está progredindo em direção às suas metas

Modelo prático de planner financeiro

Estrutura mensal básica

Receitas totais: R$ X.XXX

- Salário: R$ X.XXX

- Renda extra: R$ XXX

- Rendimentos: R$ XX

Despesas fixas: R$ X.XXX

- Moradia: R$ XXX (XX% da renda)

- Alimentação: R$ XXX (XX% da renda)

- Transporte: R$ XXX (XX% da renda)

- Outras fixas: R$ XXX

Despesas variáveis: R$ XXX

- Lazer: R$ XXX

- Roupas: R$ XXX

- Diversos: R$ XXX

Investimentos: R$ XXX

- Reserva emergência: R$ XXX

- Investimentos: R$ XXX

Saldo Final: R$ XXX

Regra dos percentuais

Uma distribuição equilibrada da renda pode seguir esta proporção:

- 50% para necessidades básicas

- 30% para desejos e lazer

- 20% para investimentos e reserva

Estratégias avançadas para seu planner

Método dos envelopes

Separe o dinheiro para diferentes categorias em “envelopes” (físicos ou virtuais). Quando o envelope acabar, você para de gastar naquela categoria até o mês seguinte.

Planejamento reverso

Comece pelos seus objetivos e trabalhe de trás para frente. Se você quer juntar R$ 10.000 em 2 anos, precisa economizar aproximadamente R$ 417 por mês.

Análise de tendências

Acompanhe seus gastos por categoria ao longo de vários meses para identificar padrões sazonais e tendências de comportamento.

Ferramentas e recursos complementares

Aplicativos recomendados

Para iniciantes:

- Mobills

- Organizze

- GuiaBolso

Para usuários avançados:

- YNAB (You Need A Budget)

- Mint

- PocketGuard

Planilhas prontas

Existem diversos modelos gratuitos disponíveis online. Procure por planilhas que incluam:

- Controle de orçamento mensal

- Acompanhamento de metas

- Análise de gastos por categoria

- Projeção de cenários

Como manter a disciplina

Crie rotinas

Estabeleça horários específicos para atualizar seu planner:

- Diariamente: registre gastos do dia

- Semanalmente: revise e analise

- Mensalmente: faça ajustes e planeje o próximo período

Celebre conquistas

Reconheça quando atingir metas intermediárias. Isso mantém a motivação e reforça hábitos positivos.

Seja flexível

Seu planner deve ser adaptável à sua realidade. Se algo não está funcionando, ajuste sem culpa.

Erros comuns e como evitá-los

Complicar demais

Um planner muito complexo pode ser abandonado rapidamente. Comece simples e evolua gradualmente.

Não registrar pequenos gastos

Aqueles R$ 5 do cafezinho podem parecer insignificantes, mas somam centenas ao final do mês.

Definir metas irreais

Objetivos muito ambiciosos podem causar frustração. Seja realista e ajuste conforme necessário.

Não revisar periodicamente

Um planner desatualizado perde sua utilidade. Mantenha-o sempre atual.

Transformando seu planner em sucesso financeiro!

Um planner financeiro bem estruturado é o primeiro passo para uma vida financeira saudável. Ele não apenas organiza seus recursos, mas também desenvolve sua consciência financeira e disciplina.

Lembre-se: o melhor planner é aquele que você realmente usa. Comece hoje mesmo, mesmo que de forma simples. Com o tempo, você desenvolverá o sistema que melhor se adapta ao seu estilo de vida e objetivos.

Sua jornada para a prosperidade financeira começa com o primeiro registro em seu planner. Não espere o momento perfeito – ele raramente chega. Comece agora e ajuste pelo caminho!